ご家族が亡くなられた際、一定額以上の財産を相続すると「相続税」の申告・納税が必要になる場合があります。

相続は突然のことであるうえ、相続税の申告は一生に何度も経験するものではありません。そのため、「何から手をつければよいか分からない」と不安を感じる方がほとんどです。

相続税の申告には、「被相続人が亡くなった日から10ヶ月以内」という期限があります。限られた時間の中で、必要な手続きを適切に進めていくことが重要です。

当事務所では、お客様一人ひとりの状況に合わせて、適正な申告とスムーズな手続きが行えるよう丁寧にサポートし、相続に伴うご負担を最小限に抑えるお手伝いをしております。

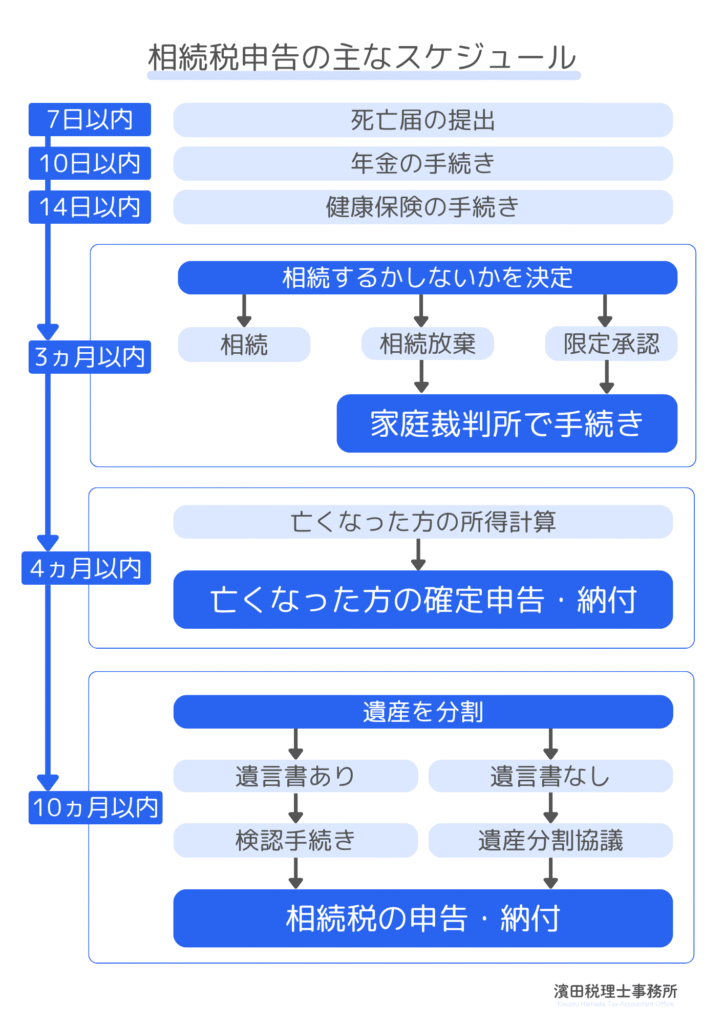

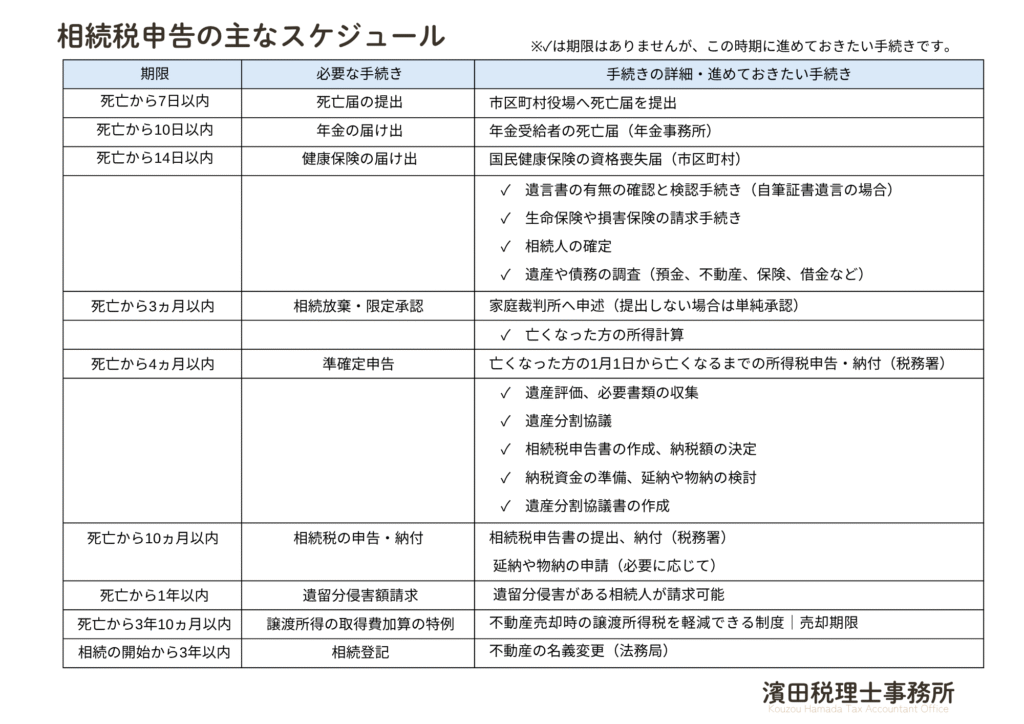

相続税の主なスケジュール

下記は一般的なスケジュールです。

相続税申告に必要な書類

※準備中

相続税によくある質問

だれが相続税を納付するの?

相続や遺贈により財産を引き継いだ人が払います。

※遺贈とは、遺言によって財産を引き継ぐことです。

いくらから相続税がかかる?

相続財産が基礎控除額の範囲内であれば、相続税はかかりません。

基礎控除額は以下の通りです。

3,000万円 + 法定相続人の人数 × 600万円

たとえば、相続人が2人の場合、4,200万円(=3,000万円+2人×600万円)まで、相続税はかかりません。

いつまでに相続税を申告すればいい?

相続税の申告・納付期限は、亡くなった事を知った日から10カ月以内です。

どこに相続税の申告をしたらいい?

相続税の申告書は、亡くなられた方の住所地を管轄する税務署に提出します。

納付は税務署だけでなく、金融機関でも行うことができます。

また、相続税は金銭によって一括で納付することが原則ですが、場合によっては延納(分割で支払う方法)や物納(相続財産で支払う方法)も可能です。

しておいた方がいい相続対策は?

相続税は高額になる場合があるため、生前から次のような準備ができます。

- お子様やお孫さんへの贈与

- 財産の評価を下げる対策

- 生命保険の活用

- 納税資金の準備

- 遺言書を作成しておく

相続税申告の料金表

相続税申告書の作成料

| 基本報酬 | 440,000円(税込) | |

|---|---|---|

| 遺産総額報酬 | ①遺産総額3億円超の部分 | (遺産総額-3億円)×0.33% |

| ②遺産総額1億円超の部分 | (遺産総額(上限3億円)-1億円)×0.44% | |

| ③遺産総額1億円以下の部分 | 遺産総額×0.55% |

≪例≫ 遺産総額が4億円の場合

| 基本報酬 | 440,000円 | |

|---|---|---|

| 遺産総額報酬 | ①330,000円 | (4億円-3億円)×0.33% |

| ②880,000円 | (3億円-1億円)×0.44% | |

| ③550,000円 | 1億円×0.55% | |

| 合計 | 2,200,000円(税込) |

※遺産総額は小規模宅地の特例、退職金の非課税、生命保険の非課税などの適用前の金額です。

以下のようなケースでは、追加で報酬をいただくことがあります。

- 遠方の土地の現地調査が必要な場合(交通費・日当など)

- 複雑または特殊な案件

- 多数の資料収集や、法令適用に高度な判断が必要な場合

- 特別な調査・研究が伴う場合

税務調査の立ち合い

日当:55,000円/日(税込)

物納申請サポート

申請費用:55,000円(税込)

修正申告の報酬

申告書作成料:55,000円(税込)

実費としてご負担いただくもの

以下の費用は、報酬とは別に実費相当額をご負担いただきます。

- 戸籍関係書類の取得代行

- 不動産評価に必要な資料の取得代行

- 不動産登記費用

- 不動産鑑定評価・土地家屋調査士等の報酬

相続対策・贈与税の申告

相続税対策や贈与税の申告については、別途ご相談ください。

ご不明な点がございましたら、下記問い合わせフォームよりお問い合わせください。