- 税務調査でどこを見られるのか気になる

- 税務調査が不安だけど、何から対策すればいいのかわからない

- 税務署に目をつけられる条件を事前に知っておきたい

「税務調査」と聞くと、自分には関係ない特別な話に思えるかもしれません。しかし、税務調査は売上や収入があれば、誰でも対象になる可能性があります。

税務調査とは、税務署が「税金が正しく申告されているかどうか」を確認するために行うものです。税金は自己申告にもとづいて計算されるため、申告内容に不自然な点やミスがあれば、税務署が直接調べに来るのです。

「どんな流れで調査が行われるのか分からない」「突然多額の税金を請求されたらどうしよう…」と不安を感じている方も多いのではないでしょうか。

この記事では、漫画家・同人作家さんが税務調査で指摘されやすいポイントや、事前にできる対策を税理士が解説します。正しい知識を身につけて、安心して創作活動に集中できるようにしましょう。

- 年明けにいつも確定申告でバタバタする

- 経理ミスがないか不安になる

- 税務調査がきたら…と心配になる

税理士に任せれば、あなたの不安を解消できます。

申告実績200件以上の経験豊富な税理士が、あなたの確定申告をサポートします。

税務調査で指摘されやすいポイント【売上編】

税務調査でよく指摘されるポイントは次の3つです。

順番に解説します。

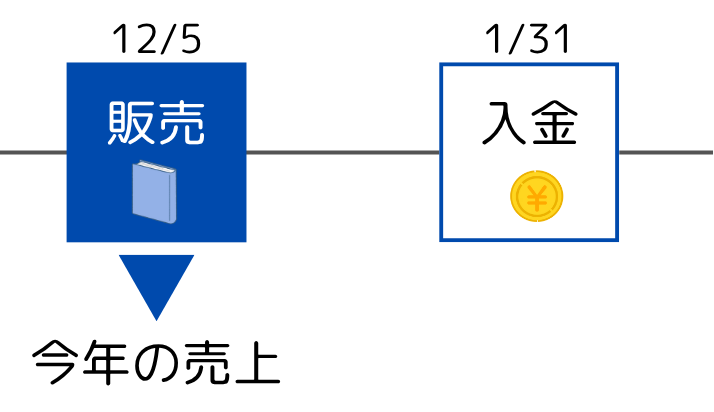

売上の計上時期がズレていないか

売上の計上時期は入金日ではなく「売れた日」です。

たとえば、12月に販売した作品の代金が1月に入金された場合、12月の売上として計上します。

このため、年末年始の売上と入金がずれていないか、注意が必要です。以下のような場合は、売上の計上時期がずれている可能性があります。

- 入金日をベースに会計ソフトに入力している

- 支払調書の金額をそのまま売上に計上している

出版社などから届く支払調書は「支払日ベース」で作成されていますが、申告書は「売上日ベース」で記載する必要があります。そのため、一般的に支払調書と申告書の内容は一致しません。

なお、メロンブックスやとらのあな、出版社などから届く支払明細には「売上対象期間(締切日)」が記載されていることが多いため、入金時にいつの売上なのかを確認して記録します。記載がない場合は、支払元の担当者に確認しましょう。

イベント販売での現金売上が漏れていないか

コミックマーケットなどイベントでの現金売上は、申告漏れが多いため注意が必要です。

「忙しくて記録をつけられなかった」「少額だから大丈夫だろう」と思っていても、税務署はSNSやブログをチェックして、イベント参加の事実を把握している可能性があります。

特に、以下の点は押さえておきましょう。

- 当日の販売冊数・単価・合計金額をメモに残す

- イベント後にはできるだけ早く現金を通帳に入金する

記録が残っていないと、税務調査時に調査官が概算で売上額を推定し、それに基づいて税金を計算してしまうこともあります。実際の売上より高く見積もられ、本来より多くの税金を支払うことになりかねません。

源泉徴収税額を計上しているか

印税や原稿料収入は、売上の一部が源泉徴収税額として差し引かれて振り込まれます。

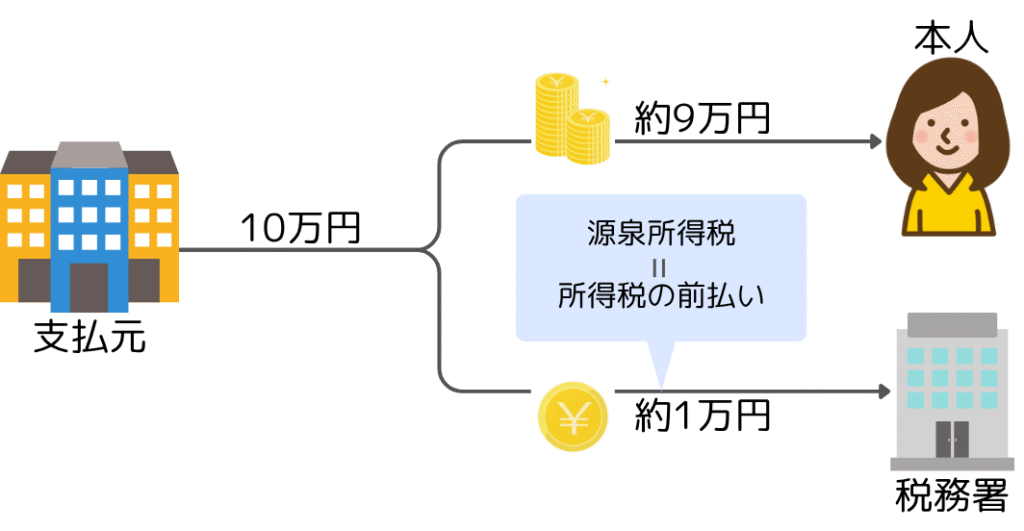

- 源泉徴収税額とは?

-

所得税の前払い分で、出版社が税金をあらかじめ差し引いて税務署に納付しているものです。

たとえば、原稿料10万円を受け取る場合、源泉所得税10.21%が差し引かれ、振込額は約9万円になります。

源泉徴収税率

| 支払金額 | 源泉徴収税額 |

| 100万円以下 | 支払金額×10.21% |

| 100万円超 | (支払金額-100万円)×20.42%+102,100円 |

「振込額=売上」ではなく、売上に計上するのは「振込額+源泉徴収税額」です。振込額だけを売上にすると、実際より少なく申告してしまいます。

また、売上高が1,000万円付近の方は要注意です。源泉徴収税額によって売上高が1,000万円を超えると、原則として2年後から消費税を納める義務が発生します。

源泉徴収された金額は、出版社などから届く支払明細や支払調書に記載されているため、必ず内容を確認し「振込額+源泉徴収税額」の合計を売上として計上しましょう。

税務調査で指摘されやすいポイント【経費編】

税務調査では「売上」に加えて、「経費」の使い方や計上方法も重点的にチェックされます。特に個人事業主の場合、プライベートな支出との境界があいまいになりがちです。

ここからは、漫画家・同人作家・フリーランスクリエイターの方が気をつけたい、経費のポイントを解説します。

順番にみていきましょう。

棚卸や在庫の申告漏れがないか

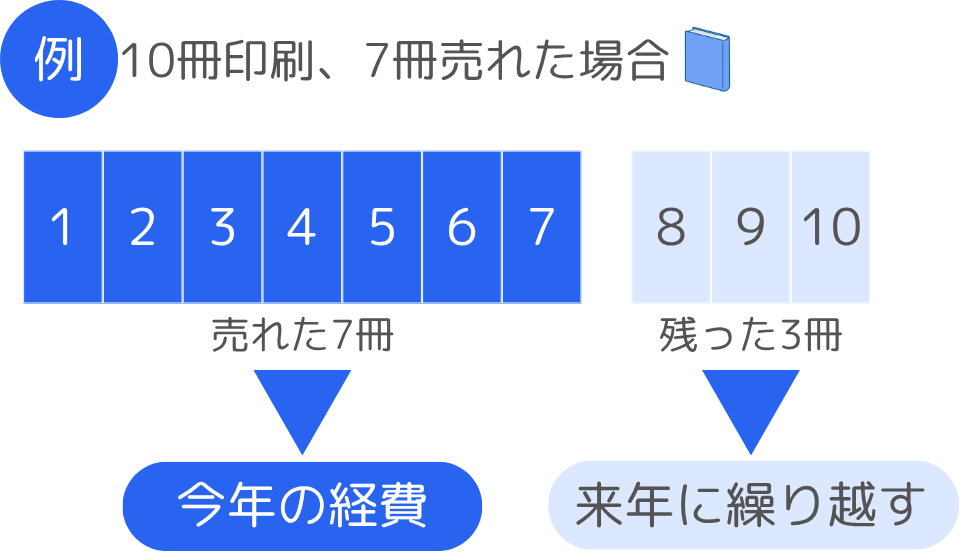

紙の同人誌やグッズを販売している場合、製作にかかった費用は「売れた分だけ」しか経費になりません。

たとえば、1冊500円で10冊印刷し、そのうち7冊だけ売れた場合、経費にできるのは500円×7冊=3,500円です。

残りの30冊分(1,500円分)は在庫として翌年に繰り越す必要があります。

また、委託販売先(メロンブックスやとらのあな等)にある在庫も含めて、年末に在庫の確認が必要です。支払明細やマイページなどに在庫数が記載されている場合が多いため、漏れなくチェックしましょう。

プライベートな支出を経費にしていないか

経費として認められるのは、「仕事に直接関係する支出」だけです。

特に注意したいのは衣食住に関わる支出で、プライベートな支出と区別がつきづらいため、税務調査でもよく確認されます。

| 経費になる例 | 経費にならない例 |

| 資料用に購入した漫画や書籍 | 趣味で読んでいる漫画 |

| 仕事関係者との情報交換を目的とし飲食代 | 家族や友人との食事 |

| 取材やイベント参加のための交通費・宿泊費 | 家族旅行にかかった費用 |

迷ったときは、「仕事をしていなくても発生する支出かどうか」で判断しましょう。仕事をしていなくても発生する支出は、経費になりません。

また、「なぜ業務に必要だったのか」を記録しておくことで、税務調査でも説明しやすくなります。

家事按分に客観的な根拠があるか

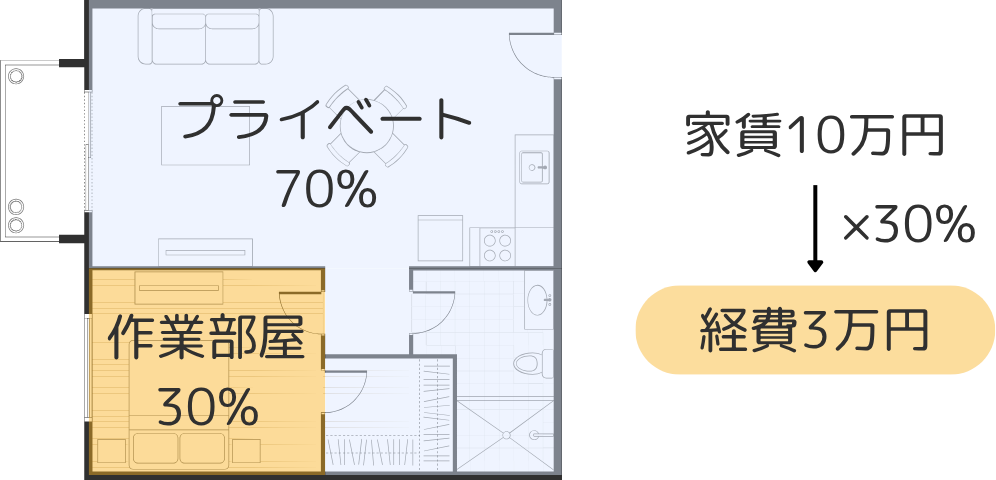

自宅の家賃や通信費、水道光熱費など、仕事とプライベートの両方で使う支出は、「家事按分(かじあんぶん)」によって、業務に使った分だけを経費に計上します。

たとえば、自宅全体50㎡、作業部屋15㎡の場合、15㎡÷50㎡=30%となり、家賃の30%が経費になります。家賃が10万円であれば、3万円が経費です。

通信費や電気代も同様に、実際に使った割合をもとに按分し、合理的な根拠を記録します。

按分の根拠は、客観的で合理的であれば厳密な計測までは必要ありません。使用量の把握が難しい場合には、家賃と同じ割合で経費にできないか検討しましょう。

また、車を取材用に購入した場合も、1ヶ月のうち何日・何時間を取材に使ったのか記録が必要です。月1回しか取材で車を使っていないのに多額な経費を計上していると、税務調査では高確率で指摘されます。

アシスタントへの報酬は「給料」か「外注費」か

漫画家や同人作家の方がアシスタントさんに報酬を支払う場合、「給料」か「外注費」かによって、必要な手続きや税金の扱いが変わります。

「給料」と「外注費」の主な違いは、以下の通りです。

| 給料 | 外注費 | |

| 契約の種類 | 雇用契約 | 業務委託契約や請負契約 |

| 源泉徴収(所得税) | 必要 | 原則不要※ |

| 年末調整 | 必要 | 不要(本人が確定申告) |

| 社会保険・労働保険 | 加入義務あり | 加入義務なし |

| 消費税(仕入税額控除) | 控除対象外 | 控除対象 |

※デザイン料など一部の報酬では源泉徴収が必要な場合があります。

アシスタントさんへの支払いが「給料」か「外注費」かの主な判断ポイントは、次の5つです。

| 判断ポイント | 給料に近いケース | 外注費に近いケース |

|---|---|---|

| ①代替性※ | 特定の人 | 他の人でも代替可能 |

| ②時間の拘束 | 作業時間・曜日が決まっている | 時間やスケジュールは自由 |

| ③指示・監督の有無 | 作業手順や進め方に細かい指示がある | 納品物の内容だけを伝えて、やり方は任せている |

| ④道具・材料の提供 | 作業場所や道具を依頼主が用意 | 道具や材料をアシスタントが自分で用意 |

| ⑤納品できない場合の報酬 | 作業した時間に応じて支払われる | 納品できなければ報酬が発生しない |

※外注費は「成果」に対して支払うため、契約上問題がなければ他の人に再委託しても問題ありません。一方、給料は「人」に対して支払うため、本人以外が作業しても賃金は発生しません。

5つの要素を一つでも満たしていれば必ず「給料」になるというわけではありません。「実態がどちらに近いか」で総合的に判断します。

実態が「給料」に近いのに外注費として処理していると、税務調査で以下の指摘を受ける可能性があります。

- 過去の源泉徴収漏れの追徴課税

- 社会保険の未加入

- 消費税の仕入税額控除が認められない

不安な場合は、専門家に相談のうえ、リスクのない形で契約・処理をしましょう。

二重に経費を入れていないか

クラウド会計ソフト(freeeやマネーフォワード)を利用している場合に多いミスとして、同じ支出をレシートと明細で2回登録してしまうケースがあります。

- クレジットカードで支払った飲食代を、レシートでも別に登録した

- 交通費をアプリとカード明細の両方から取り込んだ

- 銀行振込で支払った外注費を請求書でも入力した

こうしたミスはうっかりでも、税務署からは経費の水増しとみなされ、修正の対象となります。確定申告前に重複がないか、チェックしましょう。

税務調査が入りやすいケース

ここからは漫画家・同人作家・フリーランスクリエイターが税務調査の対象となりやすい4つのケースをご紹介します。

- 無申告のまま何年も放置している

- 売上がギリギリ1,000万円以下をキープしている

- 売上が急に増えた

- 経費が不自然に多いor利益が極端に少ない

詳しく見ていきましょう。

無申告のまま何年も放置している

3〜5年程度、確定申告をしていない場合は、税務調査に入られるリスクが高くなります。

特に、商業出版などで原稿料や印税を受け取っている方は注意が必要です。

出版社などの支払元は作家に支払った金額を「支払調書」として税務署に提出しているため、収入は税務署に把握されています。

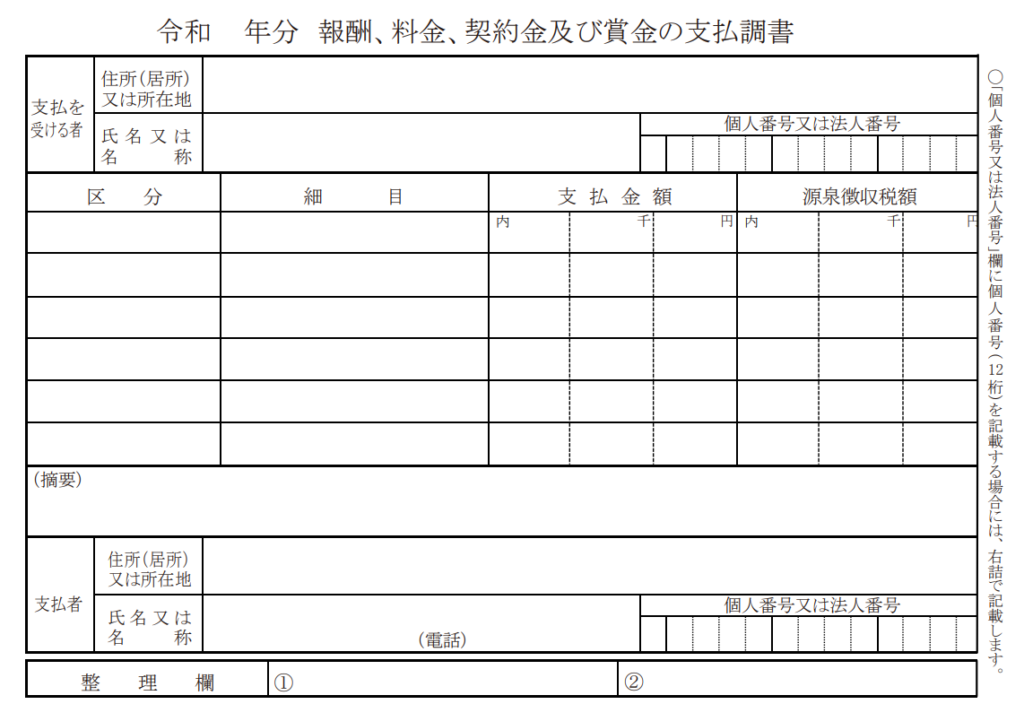

- 支払調書とは?

-

企業や出版社などが「誰にいくら支払ったか」を税務署に報告する書類です。毎年1月末までに前年1年分を提出します。

また、以下の場合では、赤字であっても消費税の申告が必要です。

- 年間売上が1,000万円を超えている

- インボイス制度に登録している

「しばらく申告していないけれど大丈夫かな…」と不安な方は、早めに税理士など専門家に相談しましょう。

なお、無申告がバレるルートについては、「確定申告しないと同人活動はバレる?税務署が把握する5つの経路」で詳しく解説しています。あわせてご覧ください。

売上がギリギリ1,000万円以下をキープしている

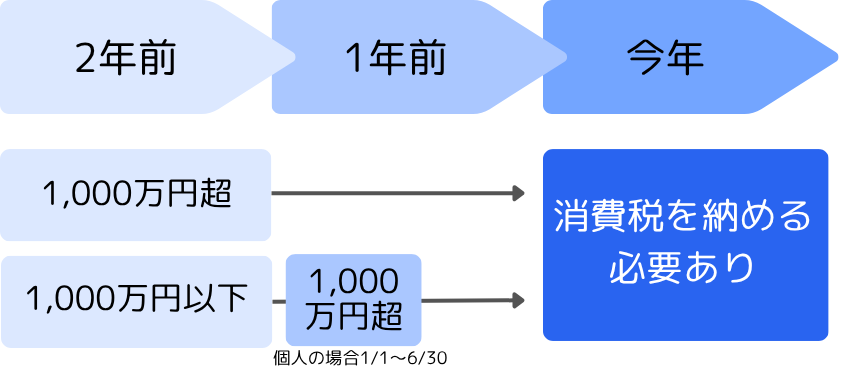

消費税のルールでは、原則として2年前の売上が1,000万円を超えていると、「消費税の申告と納税」が必要になります。

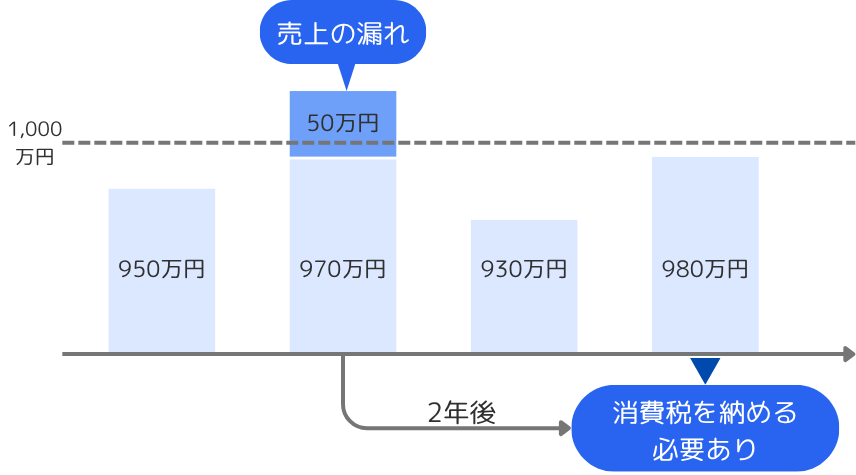

そのため、毎年「売上が990万円台」など、1,000万円ギリギリのラインで収まっていると、税務署から意図的に消費税を逃れているのでは?と疑われることがあります。

特に注意したいのは、「源泉徴収されている税金」の取り扱いです。出版社などから原稿料をもらう際に、あらかじめ税金(所得税)が差し引かれた金額が振り込まれることがあります。

この差し引かれた税金も、売上に含めなければいけません。

たとえば、手取りが970万円でも源泉徴収された税金が50万円あれば、実際の売上は1,000万円を超えています。この場合、原則として2年後から消費税を納める必要があります。

こうした理由から「売上がギリギリ1,000万円以下」の場合は、税務署にチェックされやすく、調査が入ることもあると覚えておきましょう。

売上が急に増えた

売上が急増した場合、次のような理由から税務調査に選ばれやすくなります。

- 経理処理が追いつかず、ミスが発生しやすい

- 売上額が大きいほど、修正額(追徴税額)も大きくなる

税務署にとって、調査の効率が高い相手になってしまうのです。

売上が伸びたタイミングでは次のようなミスが増えるため、管理をこれまで以上に丁寧におこないましょう。

- 売上の計上漏れ

- 経費の二重計上

- プライベート支出の混入

自分での対応が難しい場合は、税理士などのサポートを受けることも選択肢のひとつです。

経費が不自然に多いor利益が極端に少ない

漫画家・同人作家さんのようなクリエイターの場合、経費はそれほど多くありません。売上の10〜30%程度、アシスタントさんを雇っていても50%以下、といったケースも珍しくありません。

そのため、以下のような場合は、税務署から「正しく経費を計上しているのか?」と疑われ、調査対象になることがあります。

- 同業者と比べて、明らかに経費が多い

- 毎年赤字が続いているのに、活動が継続している

- 経費の大半が交際費や家賃など、プライベートと区別がつきにくい

特に、プライベートな支出を経費に入れていないかは、税務調査でよく確認される点です。

なぜ仕事に必要だったのかを説明できるよう、理由や使い道をメモしておきましょう。

税務調査の一般的な流れ

一般的に、税務調査は以下の流れで進みます。

- 税務署から事前連絡

- 必要書類を準備

- 調査当日

- 調査後から終了まで

ここからは、漫画家・同人作家・フリーランスクリエイターの方が知っておきたい、税務調査のおおまかな流れを順番に解説します。

税務署から事前連絡

ほとんどの場合、税務調査の前には税務署から「○月○日に調査をしたい」と、電話連絡があります。このとき、以下のような内容が伝えられます。

- いつ調査を行うか(日時)

- どこで調査をするか(自宅・事務所など)

- どの税金が調査の対象か(所得税・消費税など)

- 何年分の書類が対象か(通常は3年分)

- 調査で必要な帳簿や資料のリスト

税理士に依頼している場合は、まず税理士に連絡が入るのが一般的です。

調査場所は基本的に自宅や事務所ですが、もし自宅や事務所での対応が難しい場合は、税理士事務所や税務署で行うこともあります。日程の都合が悪い場合は、きちんとした理由があれば変更を申し出ることも可能です。

ただし、無申告や明らかな脱税の疑いがあるときは、事前連絡なしで突然調査に来るケースもあります。

必要書類を準備

調査の日程が決まったら、必要な資料を調査当日までに準備しておきましょう。

主な資料は以下のとおりです。

- 確定申告書(調査対象期間分)

- 通帳・取引明細

- 帳簿(売上帳、経費帳、現金出納帳など)

- 領収書、レシート、請求書などの証拠書類

- 給与明細や源泉所得税の納付書

通常は直近3~5年分が対象ですが、不正が疑われる場合は7年までさかのぼることもあります。必要な書類はなくさないよう、保管しておきましょう。

調査当日

調査当日は、税務署の職員が自宅や事務所に訪問します。時間は朝10時ごろから夕方4時ごろまでが一般的です。

最初に、調査担当者と簡単な面談があります。どんな仕事をしているのか、帳簿の作り方や使っている会計ソフトなどを質問されます。

質問されたことには正直に答えましょう。分からないことは無理に答える必要はありませんが、ウソをついたり資料を隠したりすると、かえって重いペナルティの対象になることがあります。また、聞かれていないことまで答える必要はありません。

その後、実際に帳簿や領収書、通帳などを見ながら、申告内容に誤りがないかをチェックします。調査の日数は小規模な場合は1日で終わることもあり、通常は1日から3日程度です。

調査が終わると、担当者からその場で今回の調査で指摘された点や今後の予定について口頭で説明があります。

調査後から終了まで

正式な調査結果や必要な対応は、税務署が内容を詳しくチェックしたうえで、1~2か月後に改めて通知が届きます。

- 何も問題がなければ、「是認通知書(問題ありませんでしたという通知)」が届き、調査終了

- 間違いがあった場合は、「修正申告」の案内

もし追加の税金が発生した場合は、本来の税金に加えて「延滞税」や「加算税」といったペナルティがつくことがあります。納税をすませれば調査は終了です。

調査結果に納得できない場合は、異議申し立てや再調査の請求も可能です。

税理士と顧問契約を結んでいる場合、税務署とのやりとりは基本的に税理士が間に入ります。調査への立ち会いや、修正申告のサポートもしてもらえるため、初めての方でも安心して調査にのぞむことができます。

- 年明けにいつも確定申告でバタバタする

- 経理ミスがないか不安になる

- 税務調査がきたら…と心配になる

税理士に任せれば、あなたの不安を解消できます。

申告実績200件以上の経験豊富な税理士が、あなたの確定申告をサポートします。

税務調査でミスが見つかるとどうなる?

税務調査で申告ミスが発覚した場合、不足分の税金を払うだけでなく「加算税」や「延滞税」といったペナルティが発生することもあります。

- 少なく申告していた:「過少申告加算税」

- 申告していなかった:「無申告加算税」

- 意図的にごまかしていた:「重加算税」

- 納税が遅れた:「延滞税」

順番にみていきましょう。

少なく申告していたら「過少申告加算税」

確定申告はしていたけれど、本来よりも税金が少なかった場合には、「過少申告加算税」がかかります。

| 税率 | ||

| 50万円以下 | 50万円超 | |

| 自主的に修正 | なし | |

| 税務調査の通知後に修正 | 5% | 10% |

| 税務調査を受けた後に修正 | 10% | 15% |

間違いに気づいたら、税務調査が入る前に自主的に修正申告をすれば、加算税がかからないこともあります。

申告していなかったら「無申告加算税」

確定申告の期限までに申告をしていなかった場合には、無申告加算税がかかります。

税率は、金額やタイミングによって変わります。

| 税率 | |||

| 50万円以下 | 50万円超 | 300万円超 | |

| 自主的に申告 | 5% | ||

| 税務調査の通知後に申告 | 10% | 15% | 25% |

| 税務調査を受けた後に申告 | 15% | 20% | 30% |

申告期限を過ぎても、できるだけ早く自主的に申告すればペナルティは軽くなります。

意図的なごまかしは「重加算税」

故意に所得を隠したり、実際には使っていない経費を計上したりした場合は、重加算税という、さらに重いペナルティがかかります。

| 税率 | |

| 少なく申告していた場合 | 35% |

| 申告していなかった場合 | 40% |

バレなければ大丈夫と思っても、税務署は過去の取引をしっかり調べます。重加算税はかなりの負担になるため、故意のごまかしは避けましょう。

納税が遅れると「延滞税」

納めるべき税金を期限までに払わなかった場合、延滞税が発生します。延滞税は「利息」のようなもので、日数が増えるほど金額も増えます。

2025年の税率は、以下のとおりです。

- 2ヵ月以内に納付:年2.4%

- 2ヵ月を超えて納付:年8.7%

出典:「延滞税の割合|国税庁」

放置するとどんどん延滞税が増えてしまうため、できるだけ早く納付しましょう。

確定申告のペナルティは、「確定申告間違い4つのペナルティ」で詳しく解説しています。あわせてご覧ください。

漫画家・同人作家が今すぐできる税務調査対策

税務調査は突然やってくるものですが、日ごろからの対策で慌てずに対応できます。

ここでは、漫画家・同人作家・フリーランスクリエイターの方が今すぐできる税務調査対策を4つ紹介します。

- 毎年、確定申告をする

- 帳簿と領収書はこまめに記録・保管する

- 家事按分は割合の根拠を明確にする

- 不安なときは税理士に相談する

順番に見ていきましょう。

毎年、確定申告をする

一番大切なのは、毎年きちんと確定申告をすることです。

「収入が少ないから」「面倒だから」と申告しないままでいると、税務署から調査の対象になりやすくなります。

青色申告の場合は赤字でも翌年へ損失を繰り越すために、確定申告が必要です。また、インボイス登録をしている方や、2年前の売上が1,000万円を超えた方は、赤字でも消費税の申告が必要です。

帳簿と領収書はこまめに記録・保管する

税務調査では帳簿や領収書などの証拠書類の確認がおこなわれるため、日常的な記録と保管が欠かせません。「何に、いくら使ったのか」を明確にしておくことで、調査でのトラブルを避けられます。

- 売上や経費は、発生日ごとに記帳

- 領収書・レシート・請求書は月ごとにまとめて保管

領収書などの書類は、基本的に7年間(白色申告の場合は5年間)保管が必要です。少額のレシートもなくさないように、きちんと保管しておきましょう。

家事按分は割合の根拠を明確にする

漫画家・同人作家さんは自宅で作業することが多く、税務調査では按分割合の根拠を確認されます。合理的な基準を設定し、根拠の説明が必要です。

たとえば、以下のような按分の根拠をメモに残しておきましょう。

- 自宅50㎡のうち、作業部屋が10㎡→家賃の20%を経費に

- 通信費は業務での使用時間をベースに割合を計算

按分割合が高すぎたり、説明できない場合は、指摘されるリスクが高まります。

不安なときは税理士に相談する

「この経費は落としていい?」「申告内容に自信がない」そんなときは、早めに税理士にしましょう。

税理士に相談することで、次のようなメリットがあります。

- 判断に迷ったときに、相談できる

- 税務調査がきたときも、税理士が代わりに税務署とやりとりしてくれる

- 法律や税制が変わったときも、最新の情報でアドバイスししてくれる

自分ひとりで悩むより、専門家のサポートを受けることで、トラブルを防げて安心して創作活動に集中できます。

まとめ|大切なのは「毎年の確定申告」と「日々の記録」

税務調査への一番の対策は、毎年きちんと確定申告をすることです。正確に売上や経費の管理をしていても、申告そのものをしていなければ、税務署に指摘されるリスクは避けられません。

そのうえで大切なのは、日々の売上や支出を記録しておくことです。売上や経費の記録が正確で、根拠となる書類もそろっていれば、税務調査が来たとしても慌てずに対応できます。

よくあるミスとしては、「売上のつけ忘れ」「プライベートな支出を経費にする」「割合があいまいな家事按分」などがありますが、日頃から記録を残していれば防げるものばかりです。

不安な点や判断に迷うことがあれば、税理士など専門家に早めに相談しましょう。プロに任せれば確定申告や税務調査への対応を任せることができるため、安心して創作活動に専念できます。

- 年明けにいつも確定申告でバタバタする

- 経理ミスがないか不安になる

- 税務調査がきたら…と心配になる

税理士に任せれば、あなたの不安を解消できます。

申告実績200件以上の経験豊富な税理士が、あなたの確定申告をサポートします。